Lorsqu’il s’agit de placer une épargne disponible et d’investir, nombreuses sont les possibilités. Il existe en effet un éventail de formats d’investissement et de nombreuses façons de les catégoriser. Par objectif (générer des revenus complémentaires, faire fructifier un capital, transmettre un patrimoine, etc.), par typologie d’actif (financier, immobilier, spécifique), ou encore en fonction de s’il s’agit d’un investissement en direct (dans l’immobilier, les SCPI, les fonds de private equity par exemple) ou via des canaux intermédiaires (assurance-vie, contrat de capitalisation, PEA, PERin, etc.). Et ce sont de ces intermédiaires dont nous allons parler ici, pour mieux comprendre l’intérêt d’investir et de diversifier un capital via une enveloppe fiscale. Ces enveloppes ont plusieurs atouts, notamment en ce qui concerne la fiscalité tout au long de la vie du placement, la succession, et le fait d’accéder via un seul cadre à différents actifs (aussi appelés supports d’investissement). Weelim vous explique.

Nos conseils pour investir et les opportunités du moment

Qu’est-ce qu’une enveloppe fiscale

Définition et objectifs d’une enveloppe fiscale

Enveloppe fiscale = cadre juridique fiscal

Quand on parle d’enveloppe fiscale, on fait référence à un “compte” dans lequel on va pouvoir placer un capital et potentiellement l’alimenter (de manière régulière ou non), dans un cadre juridique régi par la réglementation, qui permet de réduire ou d’exonérer d’impôts les gains générés par le ou les placements. D’où la notion d’enveloppe fiscale. Sans compter sur le fait que ces gains ne seront imposables qu’en cas de rachat, c’est-à-dire en cas de retrait ou de clôture de l’enveloppe. De plus, ces gains peuvent être directement réinvestis au sein de l’enveloppe, on parle alors de capitalisation des gains. Aussi, il y a souvent l’obligation de détenir le contrat (le “compte”) pendant une certaine durée, on parle alors de durée de détention, pour bénéficier des avantages fiscaux. Plus vous conserverez votre “compte” intact, moins vous serez impacté fiscalement.

Diversification et dynamisation de l’épargne

Comme nous l’avons évoqué, une enveloppe fiscale est un cadre juridique qui permet d’accéder à plusieurs types et/ou typologies d’actifs. En fonction de l’enveloppe choisie vous aurez ainsi accès à plusieurs supports financiers (actions, ETF, OPCVM, fonds de private equity, etc.) ou immobiliers (SCPI par exemple). C’est un avantage considérable car cela permet de diversifier (via plusieurs supports) et dynamiser (via une proportion choisie de supports à fort rendement potentiel) votre épargne, tout en mutualisant les risques (du fait de cette diversité, vous n’avez pas tous vos œufs dans le même panier). D’autant plus que la répartition de votre épargne peut être modifiée via des changements d’allocations (autrement appelés arbitrages).

Multiples utilisations des fonds

Une enveloppe fiscale vous permet donc de diversifier et dynamiser un capital tout en profitant d’avantages fiscaux. Ce dernier peut quant à lui, répondre à plusieurs objectifs. Il peut être voué à financer un projet particulier, à anticiper votre retraite (des solutions spécifiques à cet objectif existent) ou encore pour anticiper ou faciliter la transmission de votre patrimoine à vos héritiers ou aux personnes que vous aurez désignées comme bénéficiaires.

Les différentes enveloppes fiscales existantes

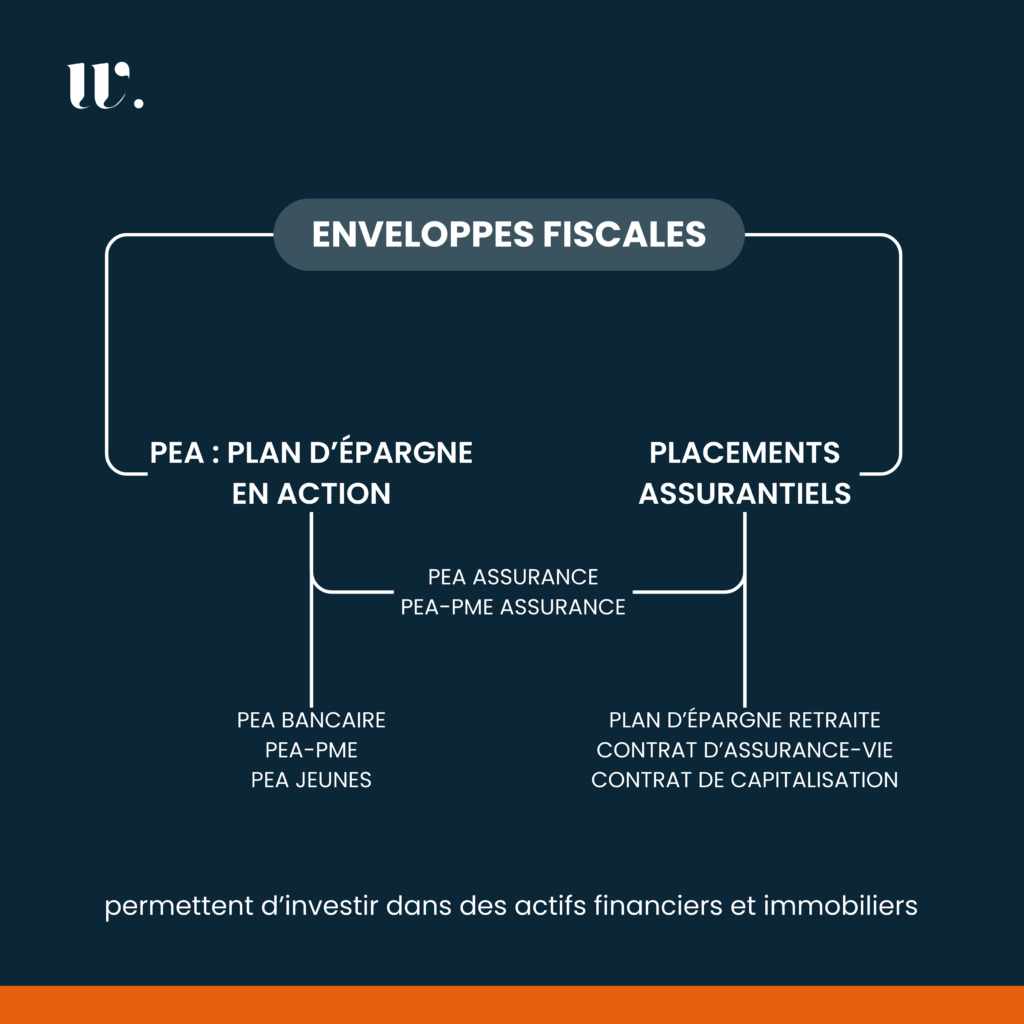

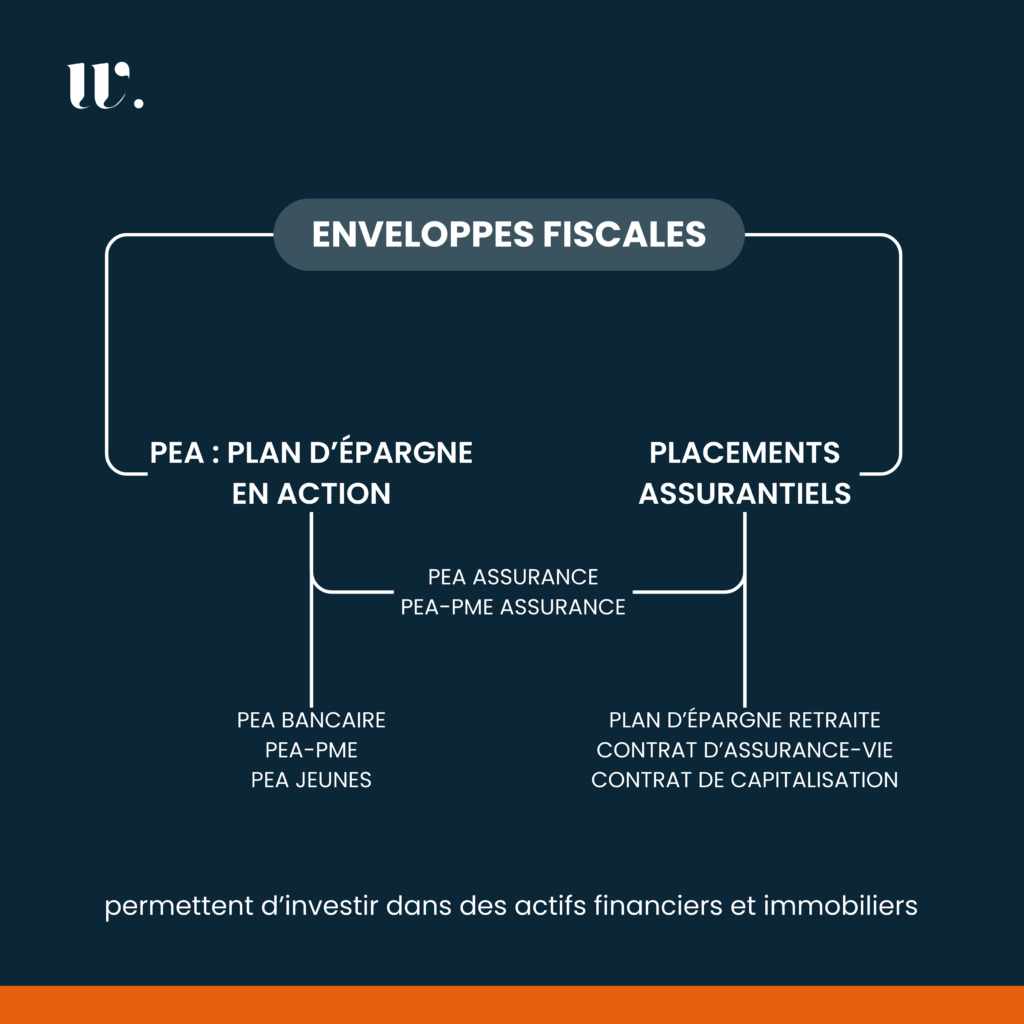

Il existe deux grandes catégories d’enveloppe fiscale :

- les Plans d’Épargne en Actions (PEA) qui sont régis par un décret de la loi finances de 2006 ;

- les placements assurantiels qui comprennent : les contrats d’assurance-vie et les contrats de capitalisation qui sont régis comme leur nom l’indique par un contrat (entre une compagnie d’assurance et vous) ; et le PER (Plan Épargne Retraite), régi par un décret de la loi Pacte de 2019.

Chacune des deux catégories ayant des objectifs et des spécificités propres, tout comme chacun des types.

Les Plans d’Épargne en Actions : pour investir sur les marchés financiers

Un PEA est un outil qui permet d’investir en bourse tout en bénéficiant d’un régime fiscal avantageux. Il en existe quatre types de PEA. Le principe étant de pouvoir investir dans une palette d’actifs financiers cotés en Bourse qui sont éligibles à ces plans. Les critères d’éligibilité des supports au PEA ne sont pas définis par l’établissement auprès duquel vous allez l’ouvrir, mais par la loi. Donc, quel que soit l’établissement bancaire choisi, vous aurez accès aux mêmes supports. En revanche, ce sont les frais qui varient d’un établissement à un autre.

PEA Bancaire et PEA Assurance

La différence d’appellation de ces deux PEA réside dans le choix de l’établissement auprès duquel vous l’ouvrez. S’il s’agit d’un établissement bancaire ce sera un PEA Bancaire, s’il s’agit d’une compagnie d’assurance, se sera un PEA Assurance. Pour aller plus loin dans la définition, si vous ouvrez un PEA auprès d’un assureur, il s’agira en réalité d’un contrat de capitalisation en unités de comptes, avec quelques spécificités propres au PEA, qui lui donnent des atouts supplémentaires (nous en parlerons plus en détails dans la section sur les placements assurantiels). Pour les deux, le montant global des versements est plafonné à 150 000 euros.

PEA PME

Un PEA PME repose sur les mêmes fondements que les PEA classiques (bancaire et assurantiel) mais est axé sur les PME et ETI (Petites et Moyennes Entreprises et Entreprises de Taille Moyenne). Les titres éligibles doivent répondre à un certain nombre de critères pour permettre de soutenir les PME et ETI. La principale différence réside dans le plafond de versement. Un PEA PME est plafonné à 225 000 euros. Il est possible pour un contribuable de détenir un PEA classique et un PEA PME, dans ce cas, le plafond des 225 000 euros s’applique pour le cumul des deux plans. À noter que le PEA PME est aussi accessible via un assureur sous forme de PEA-PME assurantiel.

PEA Jeunes

Comme son nom l’indique, le PEA Jeunes est destiné aux jeunes (18 – 25 ans) encore rattachés au foyer fiscal de leurs parents. L’objectif étant d’encourager les jeunes à investir une épargne ou des fonds. Ces derniers pouvant être issus d’une donation des parents. Il répond aux mêmes règles et titres éligibles que les plans classiques et son plafond de versement est de 20 000 euros.

Focus sur les frais des PEA

Les PEA sont soumis à des frais spécifiques, qui sont plafonnés par la loi Pacte de 2019 :

- des frais d’ouverture : plafonnés à 10 €, une fois à l’ouverture du PEA ;

- des frais de garde, de détention ou de gestion de compte : plafonnés à 0,4 % de la valeur globale du portefeuille. Toutefois à ces 0,4 % peuvent s’ajouter 5 € par ligne de titre coté et 25 € par ligne de titre non coté. Ils sont prélevés une fois par an ;

- des frais transactions : appliqués à chaque application d’ordre d’achat ou de vente, plafonnés à 0,5 % du montant du transfert pour un ordre en ligne et 1,2 % pour les autres (non appliqués aux opérations sur titres cotés hors Union européenne et Espace économique européen) ;

- de potentiels frais de transfert : appliqué par ligne de titre détenue en cas de transfert des fonds d’un PEA à un autre ou de clôture d’un compte, plafonnés à 150 €.

Il s’agit là des frais inhérents à l’enveloppe fiscale en elle-même. Mais à cela peuvent s’ajouter des frais inhérents à chaque produit financier investi (actions, ETF, etc.). Selon les actifs, ils peuvent représenter 1 % des encours concernés.

Aussi, peuvent s’appliquer des frais liés au mode de gestion de votre portefeuille. Si vous choisissez une gestion mandat ou pilotée, il faudra payer des frais de gestion supplémentaires.

Attention, dans le cas de PEA souscrit auprès d’assureur (PEA assurance), les frais seront différents car calqués sur les frais relatifs à un contrat de capitalisation (donc frais d’entrée, de gestion et d’arbitrage). Un peu de patience, vous allez comprendre au fil de la lecture !

Les placements assurantiels

Les placements assurantiels sont aussi des enveloppes fiscales, mais offrent plus de possibilités quant aux supports d’investissements et ce sous formes d’Unités de Compte (UC). Car quand on parle de placements assurantiels, on fait surtout référence aux assurances-vie, contrats de capitalisation et Plan Épargne Retraite. Et dans ces placements, il est possible d’investir dans une multitude de supports financiers (comme des titres côtés, des OPCVM actions ou obligataires, des produits structurés, etc.), mais aussi des supports immobiliers (comme des parts de SCPI ou des SCI). Toutefois, vous n’êtes pas obligé d’investir sur ces supports et êtes libre de laisser tout ou partie de votre épargne sur des fonds euros. Ce sont des placements totalement gérés par la compagnie d’assurance qui offrent des rendements compris entre 2 et 4 % selon les compagnies, tout en garantissant le capital.

Le contrat d’assurance-vie

L’assurance-vie est sans aucun doute l’enveloppe fiscale la plus populaire. Sa forme multi-supports lui permet de donner accès à un large choix. Attention toutefois de consulter la fiche descriptive du contrat pour savoir quels sont les fonds accessibles (fonds euros et UC).

Une des particularités des assurances-vie réside dans la rédaction systématique d’une clause bénéficiaire. Cette clause a pour objet de déterminer le ou les bénéficiaires des fonds en cas de décès du titulaire du contrat. Il peut s’agir d’un héritier ou non. De plus, cette transmission de patrimoine se fait avec d’importants avantages fiscaux. En effet, en s’y prenant bien, l’assurance-vie peut permettre de transmettre l’intégralité des sommes investies sans avoir à payer des droits de succession. Le tout dans la limite de certains plafonds qui vont dépendre de l’âge du souscripteur au moment où il a réalisé son ou ses versements.

Le contrat de capitalisation

Le contrat de capitalisation est une alternative au contrat d’assurance-vie. Leur fonctionnement sont très similaires, hormis le fait que le contrat de capitalisation ne contient pas de clause bénéficiaire (en cas de décès les fonds entrent dans l’actif successoral) et qu’il est ouvert aux personnes morales. De plus, le contrat de capitalisation peut offrir un avantage supplémentaire pour les personnes physiques soumises à l’IFI (Impôt sur la Fortune Immobilière).

Le Plan Épargne Retraite (PER)

Le PER est une enveloppe fiscale spécialement conçue pour anticiper sa retraite (la loi Pacte de 2019 a permis d’uniformiser l’ensemble des dispositifs qui ont cet objectif). Le fonctionnement de base est similaire à un contrat d’assurance-vie, en ce qui concerne les différentes allocations d’unités de compte. La particularité réside dans la disponibilité du capital. L’objectif étant de préparer sa retraite, les fonds ne sont disponibles qu’à ce moment-là. C’est la raison pour laquelle les sommes investies sont déductibles des revenus imposables, dans la limite d’un certain plafond.

Le PEA assurance et le PEA-PME assurance : des contrats de capitalisation accès actifs financiers

Non ce n’est pas une erreur, nous reparlons ici dans la section des placements assurantiels de PEA. Pourquoi, car nous avons mentionné que les plans souscrits auprès d’un assureur étaient en réalité des contrats de capitalisation (qui peuvent être appelés PEA de capitalisation) et il en est de même pour les PEA-PME.

On peut dire que le PEA assurance est une alternative plus dynamique à un contrat de capitalisation qui permet de :

- donner accès à tous les supports financiers éligibles au PEA bancaire (contre une liste spécifique propre à chaque assureurs pour le contrat de capitalisation) ;

- effectuer des placements sur les autres UC accessibles par le contrat de capitalisation (donc potentiellement des supports immobiliers comme des parts de SCPI) ;

- cumuler les avantages fiscaux : ceux du PEA bancaire et ceux du contrat de capitalisation, ce qui s’avère très intéressant pour les personnes soumises à l’IFI ;

- effectuer des retraits partiels avant cinq ans de détention (impossible via un PEA bancaire car cela entraîne sa clôture), ce qui peut être utile pour des besoins de liquidités imprévus ;

- sortir du PEA en rente viagère après huit ans de détention (impossible via un PEA bancaire, seuls les retraits sont possibles).

Focus sur les frais des placements assurantiels

Tous les placements assurantiels sont soumis à des frais d’entrée et à des frais de gestion annuels. Leur valeur varie selon les conditions contractuelles. Pour les frais d’entrée, ils sont généralement de 0 à 3 % du montant investi. Quant aux frais de gestion, la fourchette est généralement comprise entre 0,5 et 1,20 % des encours. À cela peuvent s’ajouter des frais d’arbitrage (pour modifier les allocations en Unité de Compte), des frais pour retraits anticipés, ou encore des frais inhérents à chaque UC choisie. Le choix de la ou des UC doit donc être bien réfléchi et analysé afin d’optimiser le retour sur investissement global de vos placements. Nous ne pouvons pas dans cette page guide entrer dans le détail de chaque UC, n’hésitez pas à contacter nos experts Weelim pour plus amples informations personnalisées. Dans tous les cas, il est indispensable d’étudier les conditions contractuelles des placements assurantiels et aussi d’en comparer plusieurs, car chaque prestataire est libre de définir la liste des supports qu’il rend éligible à son contrat et les frais inhérents, notamment les frais d’entrée et de gestion.

La fiscalité en cas de retrait : différente en fonction de l’enveloppe fiscale

Pour les PEA

Les gains sont exonérés d’impôt sur les plus-values mobilières en cas de retrait après cinq années de détention du plan (quelle que soit l’année de versement, c’est l’année d’ouverture qui fait foi). Avant, ils seront imposés au PFU (Prélèvement Forfaitaire Unique) de 30 %. Les PEA sont soumis aux prélèvements sociaux (17,2 %) tout au long de la vie du placement.

Pour les assurances-vie et les contrats de capitalisation

Les gains réalisés dans ces enveloppes sont quant à eux peu imposés en cas de retrait après huit ans de détention du contrat. En effet, au-delà de 8 ans de détention du contrat, un abattement (annuel) de 9 200 € pour un couple marié ou 4 600 € pour un célibataire s’applique. Les gains réalisés au-delà de cet abattement sont taxables à un taux de 24,7 % (7,5 % au titre de l’IR -impôt sur le revenu- et 17,2 % de prélèvements sociaux). Avant ces huit ans, le titulaire peut choisir le PFU (de 30 %) ou l’imposition au barème progressif de l’IR.

Tout au long de la vie du contrat, des prélèvements sociaux de 17,2 % sont dus. Sur les fonds en euros ils sont prélevés annuellement, tandis que sur les UC ils sont payés uniquement le jour du retrait.

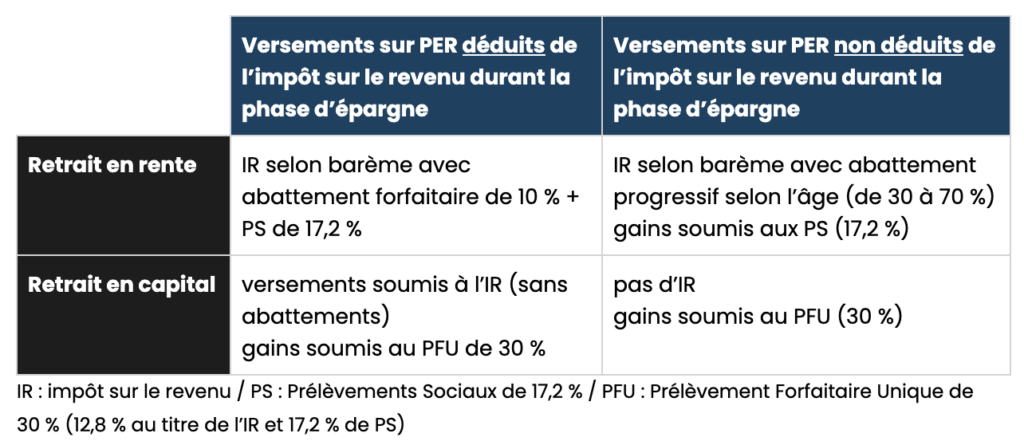

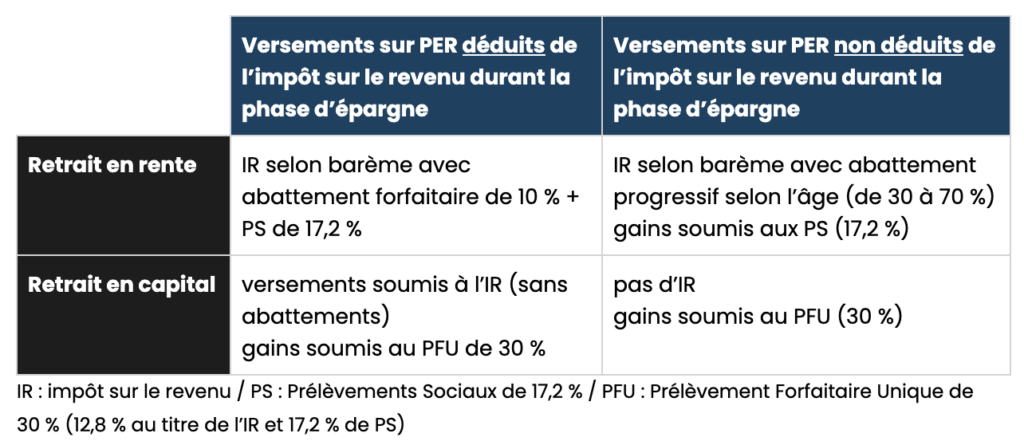

Pour les PER

Hors cas spécifique de déblocage anticipé, il n’est pas possible de retirer les fonds du PER avant le départ en retraite. Ce n’est qu’au moment du déblocage des droits à la retraite que vous allez pourvoir, soit demander à retirer 100 % en capital, soit 100 % en rente viagère, soit une quote-part en capital et le solde en rente viagère. Selon le cas de figure, la fiscalité applicable ne va pas être la même. Cela va aussi dépendre de si vous avez ou non déduit les versements effectués de votre impôt sur le revenu. Retrouvez les différentes situations dans le tableau ci-dessus.

Pour conclure, les placements assurantiels offrent une solution d’épargne plus diversifiée que les PEA, avec des risques variables en fonction des unités de comptes choisies ; mais les PEA ouvrent des avantages fiscaux après cinq ans de détention contre huit pour les assurances-vie et contrats de capitalisation et plus de légèreté concernant les frais d’ouverture et de gestion. Le choix de l’enveloppe fiscale dépend bien entendu de vos objectifs et de votre situation patrimoniale. Demandez conseils à vos experts Weelim. Nous vous conseillerons les meilleurs outils et vous orienterons vers les partenaires adaptés.

À lire aussi :

Investir en direct