Altaroc, une plateforme spécialisée dans l’accès aux fonds de Private Equity internationaux, lance en 2024 son nouveau fonds de capital-investissement : Odyssée 2024. Destiné aux investisseurs privés avertis, disposant d’une capacité d’investissement supérieure à 100 000 euros, ce fonds offre une opportunité unique de diversifier son portefeuille avec des gestionnaires de premier plan. Cet article explore les spécificités de cette nouvelle offre, l’expérience d’Altaroc dans le secteur, et ce que les investisseurs peuvent attendre d’Odyssée 2024.

Nos conseils pour investir et les opportunités du moment

Altaroc se positionne comme une plateforme pionnière en Private Equity

Depuis son lancement en 2021, Altaroc s’est imposée comme une référence en matière de démocratisation du Private Equity pour les clients privés. La société propose des millésimes annuels, permettant aux investisseurs d’accéder à un portefeuille diversifié de fonds de Private Equity gérés par des acteurs mondiaux reconnus. Avec un investissement minimum de 100 000 euros, Altaroc rend accessible des fonds habituellement réservés aux investisseurs institutionnels et aux grandes fortunes.

Les fondateurs d’Altaroc, forts d’une longue expérience dans le secteur financier, ont su capitaliser sur leur expertise pour offrir des produits adaptés aux besoins des investisseurs privés. Le Managing Partner, Frédéric Stolar, et son équipe ont construit une offre qui se distingue par sa transparence, son accessibilité et son orientation vers des secteurs à forte croissance, tels que la technologie, la santé et les services aux entreprises.

Nous vous accompagnons dans votre stratégie d'investissement en Private Equity

Contactez nos experts ou remplissez le formulaire en ligne. Recevez une stratégie d'investissement en Private Equity adaptée à vos objectifs.

Odyssée 2024 : une offre diversifiée et rigoureuse

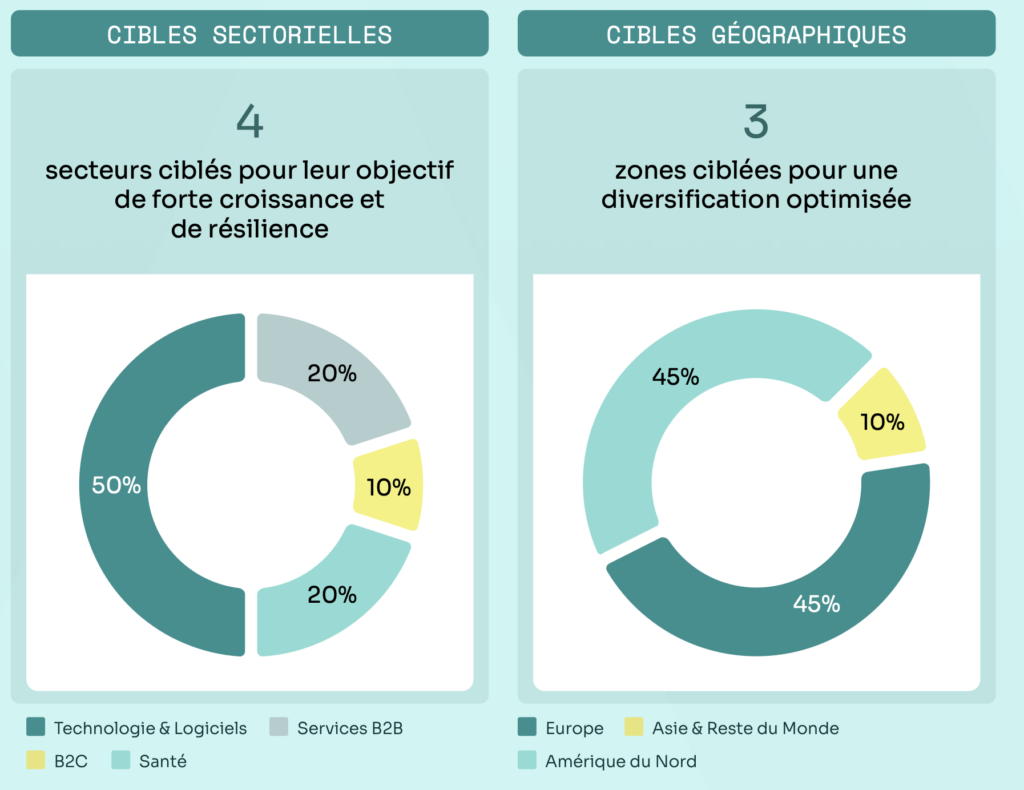

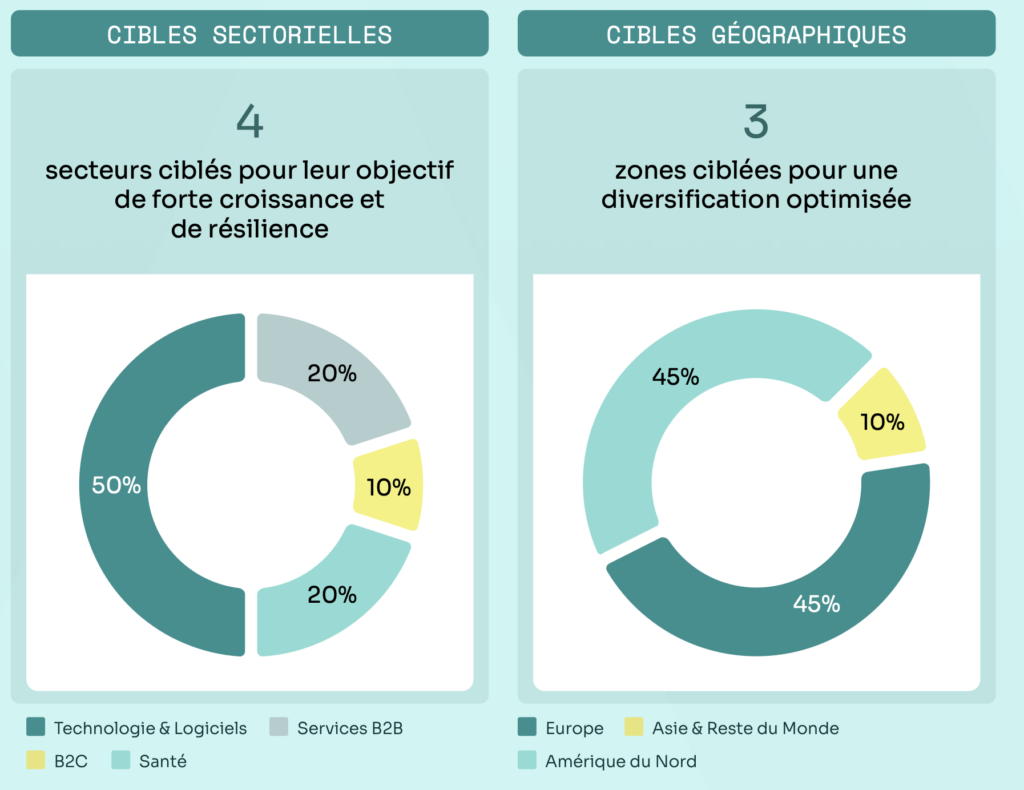

Le millésime Odyssée 2024 est en phase de diligence avancée sur sept fonds de premier plan : Bridgepoint, Nordic Capital, Inflexion, General Atlantic, Five Arrows, Summit, et Vista. Ces fonds couvrent des régions stratégiques telles que l’Amérique du Nord, l’Europe et l’Asie, offrant ainsi une diversification géographique aux investisseurs. En termes sectoriels, une attention particulière est portée aux industries du logiciel, de la santé et des services aux entreprises, des secteurs reconnus pour leur résilience et leur potentiel de croissance.

Ce millésime est classé Article 8 selon les critères ESG (Environnementaux, Sociaux et de Gouvernance) du Règlement européen SFDR. Cela signifie que les fonds inclus dans Odyssée 2024 promeut des engagement en matière de durabilité, un critère de plus en plus important pour les investisseurs conscients de l’impact de leurs placements. Altaroc s’engage également à fournir des rapports périodiques détaillés, garantissant une transparence totale sur la performance et les choix d’investissement.

Recevez nos recommandations en Private Equity

Complétez le formulaire en 2min. Et recevrez nos recommandations Private Equity adaptées à votre profil et votre stratégie d'investissement.

Une nouvelle interface d’investissement finalisée

Altaroc a également profité du lancement d’Odyssée 2024 pour mettre à jour sa plateforme technologique, offrant une expérience utilisateur optimisée. La nouvelle interface permet un accès simplifié aux informations sur les fonds, une gestion efficace des investissements et une sécurité renforcée des données. Cette amélioration s’inscrit dans une stratégie globale visant à rendre l’investissement en Private Equity aussi accessible que possible pour les clients privés.

L’accent mis sur la technologie n’est pas nouveau pour Altaroc. Depuis ses débuts, la plateforme a toujours cherché à combiner expertise financière et innovations technologiques pour offrir une solution complète à ses utilisateurs. Le lancement d’une nouvelle identité graphique accompagne cette refonte, reflétant la modernité et l’ambition de la société.

Hypothèse de rendement avant fiscalité : TRI 13 %/an

Altaroc table sur un rendement annuel avant fiscalité de 13 % (TRI net) soit un multiple de x1,7 pour Odyssée 2024, après déduction de tous frais. Ce potentiel de performance est fondé sur les résultats historiques des fonds gérés par les partenaires sélectionnés. En effet, les précédents millésimes d’Altaroc, comprenant des fonds du premier quartile mondial, ont souvent surpassé les marchés actions, avec une surperformance annuelle moyenne de 6 à 8 points par rapport au MSCI World Index. Ce rendement est principalement obtenu grâce à des investissements dans des secteurs dynamiques tels que la technologie, la santé et les services aux entreprises, tout en ciblant des segments de marché variés comme le capital développement, le capital-risque et le leveraged buy-out (LBO).

L’approche d’Altaroc privilégie une sélection rigoureuse des fonds, basée sur des critères financiers et extra-financiers stricts, tels que l’expérience des gérants, la taille des fonds, et l’alignement des intérêts. Ces éléments, associés à une diversification géographique et sectorielle, permettent de limiter les risques tout en maximisant les opportunités de rendement.

Cependant, il est essentiel de rappeler que ces scénarios de performance ne sont que des estimations et qu’ils ne garantissent pas les résultats futurs. Les investissements en Private Equity sont soumis à plusieurs risques, notamment de liquidité, de perte en capital et de valorisation. De plus, les performances futures peuvent être influencées par des facteurs tels que l’évolution des marchés et les conditions économiques globales. Les investisseurs doivent être conscients que ces placements ne bénéficient pas d’une garantie de capital et que les performances passées ne préjugent pas des performances futures. Il est donc recommandé de consulter un conseiller financier pour évaluer les risques associés et déterminer l’adéquation de cet investissement à son profil.

L’engagement d’Altaroc : l’excellence et la diversification

Le succès d’Altaroc depuis 2021 témoigne de la confiance des investisseurs privés dans ses produits. Avec plus d’un milliard d’euros levés auprès de 5 000 clients privés en seulement deux ans, la société s’affirme comme un leader en Europe dans la démocratisation du Private Equity. Les investisseurs peuvent ainsi diversifier leur portefeuille tout en accédant à des fonds gérés par des leaders mondiaux.

Altaroc ne compte pas s’arrêter là. La société prévoit de continuer à élargir son offre avec de nouveaux produits et à ouvrir des bureaux à l’international. Cette expansion permettra de renforcer sa position sur le marché et d’offrir à ses clients un accès encore plus large à des opportunités d’investissement diversifiées.