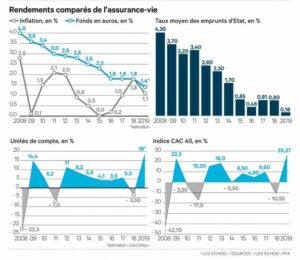

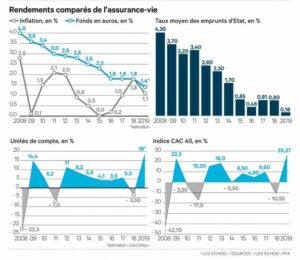

Le rendement moyen des fonds euros continue sur sa pente descendante. Alors qu’ils étaient en moyenne de 2,30 % en 2013, les intérêts versés par les assureurs-vie ont tout juste atteint 1,40 % en 2019. Pour autant, la collecte ne tarit pas. Après avoir versés 21,5 milliards d’euros en 2018 tout support confondu, les épargnants ont continué à déposer près de 26 milliards de plus dans les caisses des assureurs portant ainsi à 1 788 milliards d’euros les sommes placées dans ces enveloppes, selon la Fédération française de l’assurance (FFA).

Nos conseils pour investir et les opportunités du moment

Qu’est-ce qu’un fond en euros ?

Anciennement appelé « fond en francs » ou « fond garanti », le fond euros est également parfois désigné par les compagnies d’assurance sous le terme de « Fond Général en euros ». La dénomination « fond en euros » signifie que les montants investis sont exclusivement libellés en euros, contrairement aux fonds en unités de compte, qui sont exprimés en parts de fonds communs de placement, de SICAV ou de SCPI par exemple. Il ne s’agit donc pas de placements monétaires : aucun lien n’existe avec l’évolution de la monnaie unique européenne.

Nous vous accompagnons dans votre stratégie d'investissement en assurance-vie

Contactez nos experts ou remplissez le formulaire en ligne. Recevez une stratégie d'investissement en assurance-vie adaptée à vos objectifs.

Qui gère les fonds en euros et dans quoi investissent-ils ?

Ces fonds en euros sont pilotés par la compagnie d’assurance qui assure une garantie en capital à effet cliquet. Cela signifie que le capital et les gains annuels versés par l’assureur et réinvestis sur le fond euros ne peuvent pas être perdus par l’investisseur. La plupart des fonds euros sont majoritairement investis en obligations d’états membre de la zone euro ou obligations d’entreprises européennes, et minoritairement en immobilier (directement ou via des véhicules Pierre papier – SCI, SCPI, club deals) ou dans des actions cotées en bourse. C’est la raison pour laquelle depuis plus de 10 ans maintenant, la performance moyenne des fonds en euros ne cesse de diminuer. En effet, les états membres de la zone euro empruntent de l’argent sur les marchés via des émissions obligataires, à des taux d’intérêts extrêmement plus faibles qu’il y a 15 ou 20 ans. A titre d’exemple, l’Obligation d’Etat à 10 ans de la France (OAT 10 ans) en 2010 tournait autour de 3 %. Cette même OAT 10 ans en 2020 oscille entre 0 % et 0,25 %. Aussi, chaque fois qu’un épargnant français verse sur son fond en euros, si la collecte nette (différence entre versement et retrait de l’ensemble des épargnants) est positive, cela oblige les assureurs à se renforcer sur les marchés obligataires à des taux extrêmement bas. Ce qui fait baisser le rendement moyen du portefeuille obligataire qu’il détient, et donc de facto le rendement moyen des fonds en euros d’assurance-vie.

Recevez nos recommandations en assurance-vie

Complétez le formulaire en 2min. Et recevrez nos recommandations en assurance-vie, adaptées à votre profil et votre stratégie d'investissement.

Ces fonds euros innovants qui font office d’exception

Il existe néanmoins quelques rares exceptions. C’est le cas notamment des fonds en euros à prépondérance immobilière (investis majoritairement en parts de SCPI ou en immobilier direct). Par exemple, Sécurité Pierre Euro (Primonial) et Euro Allocation Long terme 2 (Spirica). En 2019, ces deux fonds euros ont servis respectivement 2,80 % et 2,40 %. Il y a également les fonds euros dynamiques, qui ont une poche action qui peut atteindre généralement 30 % de l’allocation globale du fonds euros. Quand les marchés sont haussiers, cela permet à l’assureur-vie d’aller capter une partie de la hausse pour la distribuer aux épargnants. A titre d’exemple, le fond euros Suravenir Opportunité affiche un taux d’intérêt de 2,40 % en 2019. En revanche, en cas de baisse des marchés, si l’assureur-vie n’a pas arbitré à temps, le fond euro dynamique pourrait rapporter 0 %.Ces fonds euros sont souvent plafonnés pour éviter que tous les épargnants se ruent dessus.

Téléchargez gratuitement notre guide Assurance-vie 2024

- Comment maîtriser les atouts de l’assurance-vie français

- Les fonds incontournables

- Nos conseils pour se constituer un portefeuille performant

- Les avantages du contrat luxembourgeois

- Focus sur le non-côté en assurance-vie

Dans ce contexte, comment les assureurs-vie font-ils pour continuer à verser des intérêts annuels supérieurs à 1 % ?

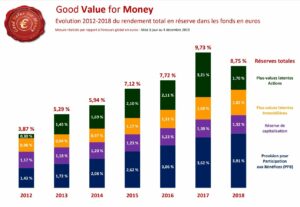

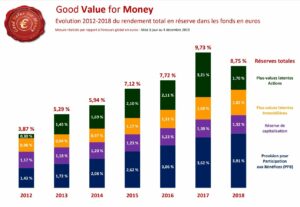

Tout d’abord, parce que leur portefeuille obligataire n’est pas uniquement constitué d’obligation nouvellement émises par les états ou les entreprises. Ils ont encore dans leurs actifs des obligations qui versent des coupons supérieurs à 3 %. Ensuite, parce qu’ils ont ce que l’on appelle des réserves financières constituées au fil des ans, dans lesquelles ils peuvent puiser. Ces réserves financières sont composées : d’une provision pour participation aux bénéfices, des plus-values latentes dégagées sur les placements immobiliers, les actions et les plus-values dégagées sur les placements obligataires.

Précisons que la provision pour participation aux bénéfices correspond aux bénéfices passés qui n’ont pas été versés aux assurés, mais qui néanmoins leur appartiennent. L’assureur-vie a l’obligation de leur verser dans un délai maximum de 8 ans suivant leur comptabilisation.

Le site goodvalueformoney.eu a analysé la situation d’une 50aine d’assureurs-vie en France, et évalue ces réserves à fin 2018 à 8,75 % en moyenne des encours totaux de cet échantillon qui représentait environ 1 400 Mds € d’encours (contre 3,87 % en 2012), et sachant que le niveau de réserve n’est pas le même d’un assureur à un autre. Notons que la provision pour participation aux bénéfices à fin 2018 représentait 3,91 % de ces mêmes encours, soit environ 45 % des réserves financières. On peut donc en conclure que, en anticipation d’une période longue de taux bas et d’une collecte nette stable sur leurs fonds euros, les assureurs-vie ont volontairement augmenté leurs réserves financières pour tenter, dans le futur, de maintenir artificiellement la performance des fonds euros. Mais ces fonds en euros vont inévitablement continuer à baisser, tant la collecte continue d’affluer. En 2019, selon la Fédération Française des Assurances, le montant des cotisations collectées par les sociétés d’assurance est de 144,6 Mds € (139,7 Mds € sur la même période en 2018) et les versements sur les supports en euros représentent 73 % de ce total, soit 105,6 Mds €.

A fin Février 2020, le montant des cotisations collectées par les sociétés d’assurance était de 23,2 Mds € (25,2 Mds € sur la même période en 2019) et les versements sur les supports en euros représentaient 14,8 Mds d’€ soit 64 % des cotisations. Les épargnants semblent prendre conscience de la nécessité de diversifier leurs investissements sur des supports en unité de compte pour améliorer le rendement de leur épargne.

Les nouveaux fonds euro-croissance

Ces nouveaux fonds ont été lancés en 2014, puis la loi Pacte de 2020 est venue apporter certaines modifications. Le principe repose sur la mise en place d’une garantie sur le capital investi au terme de huit années minimum (c’est l’assureur qui fixe la durée) pour un investissement sur des supports financiers diversifiés. Si jamais le souscripteur décide de retirer son capital avant les 8 ans impartis, pas de garantie, il récupérera la performance à cet instant T de son épargne sur le marché. Contrairement aux fonds en euros « classiques » qui offrent une garantie année par année, procurant de plus un effet de cliquet sur les rendements distribués comme nous l’avons vu précédemment, ce nouveau produit de placement se situe donc entre le « tout sécuritaire » (fonds en euros) et les unités de compte (sans aucune garantie en capital).

Qu’est-ce qu’une unité de compte en assurance-vie ?

A chaque versement et tout au long de la vie de son placement en assurance-vie, l’investisseur a accès à une liste d’unité de compte définie par l’assureur. On parle d’unité de compte car les sommes qui sont investies sur ces supports, sont converties en nombre de parts d’une ou plusieurs unité(s) de compte en fonction de leur cours du jour.

Les sommes investies sur des unités de compte se fait en répartissant le capital sur divers supports de nature différente. Ainsi, les unités de compte choisies peuvent être réparties sur des parts ou des actions :

- de sociétés cotées en bourse (actions) ;

- d’obligations souveraines (d’états) ou corporate (d’entreprises) ;

- de patrimoine immobilier (les SCPI en assurance-vie, SCI) ;

- de valeurs mobilières (Sicav ou FCP) ;

- d’ETF- Exchange TradedFund – (appelés aussi trackers ou encore fonds indiciels) ;

- plus généralement des valeurs mobilières ou des actifs offrant une protection suffisante de l’épargne investie et figurant sur la liste dressée en Conseil d’État (L.131-1 Code des assurances).

Pour chacune de ces catégories, il y a souvent des univers d’investissement qui peuvent différer d’un fonds à un autre, tout comme le niveau de risque pris par le gestionnaire (l’échelle de risque va de 1 à 7, 7 étant le niveau le plus fort et 1 correspondant à un risque équivalent à celui des fonds en euros). Ces gestionnaires peuvent être soit une société filiale de la compagnie d’assurance, soit des sociétés de gestion partenaires de l’assureur (indépendantes ou filiale d’autres groupes bancaires et financiers). Dans tous les cas, il n’existe aucune garantie en capital sur les supports en unités de compte. En revanche, en travaillant sur une sélection rigoureuse et adaptée au profil d’investisseur de chacun, elles permettent à tout épargnant d’améliorer les gains réalisés chaque année sur son contrat d’assurance-vie.